年初我們曾從存貨循環的觀點,判斷台灣電子股的多頭還沒結束。後來雖經歷疫情衝擊,但在存貨偏低、供應鏈斷鏈、科技加速往雲端轉型下,終端需求即便不如年初預期,依舊可以看到台灣科技廠商目前的業績很不錯,主要就是因為庫存建立的需求帶動。

科技的長期向上趨勢當然不用懷疑,但存貨造成的循環卻可能影響行業兩三年的波動。而我們認為其中有兩個指標對於判斷電子零組件的多空,有很重要的幫助:

- 存貨周轉天數 YoY:存貨去化時,通常行業已經顯著降溫1~3季,當存貨週轉天數顯著降低,代表行業將準備重啟多頭走勢。

- 獲利 YoY:半導體多頭循環時,通常會伴隨營收、獲利、存貨、投資的同步增加,而這樣良性循環會在廠商獲利開始出現隱憂時,暫時降溫。

台股在 5/15 已經公告完 2020Q1 季報。FinSight 將台股數據統整,並做成存貨循環的研究模板,有興趣的人可以點連結。(台灣庫存循環模板)

電子零組件的存貨:庫存去化進入尾聲,廠商開始建庫存

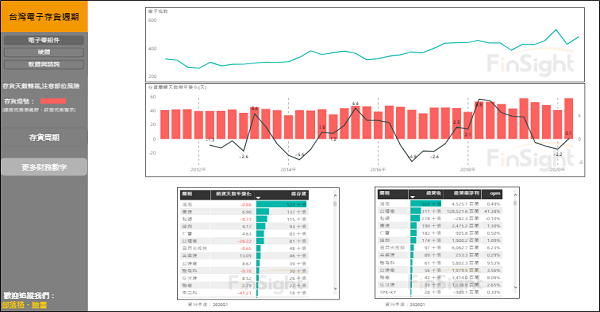

點入模板可以看到,我們將最重要的存貨周轉天數與電子指數,作為顯示的重點。2020Q1 最新一季的存貨周轉天數,相較於過去三季,已經開始拉高,但還不到警戒水準,只能說廠商庫存去化進入尾聲。

圖一、台灣電子存貨週期模板首頁

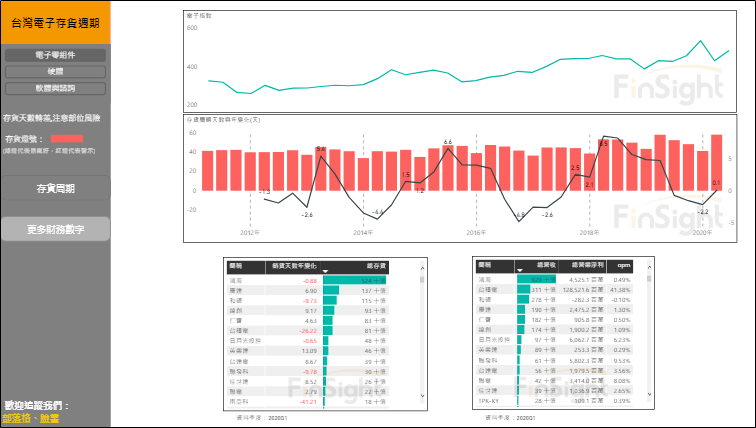

左邊往下點到更多財務數字,則可以看到我們將台灣相關零組件公司的數據加總呈現。這一頁,可以從 YoY 走勢感受到電子股的存貨循環,呈現明顯的週期性。

圖二、台灣電子存貨周期模板財務數據頁面

若是看到存貨的絕對金額,其實這一季還在下滑。只是相較於上一季 YoY -8.7%,本季 YoY -7.6%,衰退幅度已經開始收斂。我們預計下季開始,在廠商備庫存的情況下,庫存水準將進一步拉高。

圖三、台灣電子零組件存貨金額與 YOY

另外,從存貨與淨利的絕對金額排行,可以看到影響整體數據的重點公司。

就存貨而言,台灣組裝廠的存貨佔比最高,包含:鴻海、廣達、和碩、緯創、仁寶。而淨利則是台積電佔比最大,其次是鴻海。因此在預判電子零組件的未來走勢時,我們會以這些公司為主要觀察標的。

圖四、台灣電子零組件存貨金額與淨利排行

目前多頭循環還未停!2020Q4 開始要小心獲利 YoY 轉負

我們在【台灣電子多頭還未停!以庫存週期來判斷現在的處境】統計過,過去庫存多頭循環開始之後,通常會延續 4 季左右,同時台灣電子指數的漲幅有 15~24%。

本波從 2019Q2 開始出現多頭訊號起,以 2019/8/15 財報上傳後隔日的電子指數 430 來看,2020/6/5 電子指數位置已達 508,漲幅 18%。縱使過程中遇上了疫情衝擊,但廠商說法大多是因供應商斷鏈,再加上庫存不高,使客戶願意在疫情期間持續下單,以拉高安全存貨水位。

目前分析師預估,台積電第四季獲利 YoY 將開始轉負。其他電子零組件也因去年下半年的高基期因素,獲利成長性會顯著較上半年弱。因此第四季開始,庫存調整將成為壓力。接下來我們要觀察的是未來兩季庫存拉高到怎樣的水準,這將會影響這次的多頭週期是否延長,以及下一次庫存調整規模的大小。

但現階段,至少到第三季為止,仍在電子庫存多頭循環當中。

FinSight 上篇文章曾經提到,風險指標下滑、央行放水持續,不排除出現資產泡沫的可能。雖然目前電子指數累積漲幅已經有 18%,已經落在過去多頭循環的電子指數漲幅 16~24% 中,但考量到全球央行資產放水幅度這麼高,加上台灣電子零組件的自由現金流量非常健康,FinSight 認為評價還是有拉升的空間,可望往漲幅上緣 24% 靠近。

圖五、台灣電子零組件自由現金流量

至於最近有外資分析師點名,台積電可能在下季法說會下調資本支出。從台積電 5 月董事會公告的下一季資本預算仍有 57 億美元來看,台積電近四季資本預算已達 254 億美元,比預期還高。

因此 FinSight 認為台積電今年 CapEx 從 150~160 億美元下調的機率不大,甚至還有上修的空間,七月法說會應該不用擔心公司下修 2020 年資本支出這件事。

免責聲明:本文章內容僅供投資人參考,無任何推薦與買賣邀約之情事,投資人應獨立審慎判斷,自負買賣風險謹慎投資,本網站不負任何法律責任。

喜歡我們的文章嗎?歡迎追蹤我們的臉書粉絲團,我們會持續提供更多產業趨勢的分析唷。